Trong lĩnh vực ngân hàng, nơi sự hiệu quả và ổn định tài chính là chìa khóa của mọi hoạt động, một chỉ số quan trọng thường được chú ý đến nhất là Net Interest Margin (NIM). NIM không chỉ là một con số trên bảng cân đối kế toán, mà là một thước đo quan trọng đánh giá khả năng quản lý rủi ro và tối ưu hóa nguồn thu nhập từ hoạt động lãi suất của ngân hàng.

I. NIM là gì?

NIM là viết tắt của từ Net Interest Margin là một trong những chỉ số quan trọng đối với ngành ngân hàng và tài chính. Sử dụng để đo lường sức khoẻ tài chính và hiệu suất hoạt động của ngân hàng và tổ chức tài chính đó.

Khái niệm về hệ số NIM trong lĩnh vực ngân hàng

NIM thể hiện phần chênh lệch giữa lãi nhận được và lãi phải trả của ngân hàng, chỉ ra liệu ngân hàng có được hưởng chênh lệch lãi suất giữa các hoạt động đầu tư và huy động vốn, tín dụng thanh toán hay không.

II. Chỉ số NIM của ngân hàng là gì?

Chỉ số NIM là thước đo quan trọng giúp ngân hàng đánh giá được khả năng sinh lời của mình.

- Biên lãi ròng NIM dương (tức lãi +): Ngân hàng đầu tư hiệu quả. Chỉ số NIM càng cao càng thể hiện khả năng sinh lời tốt.

- NIM thấp hoặc âm (tức lãi – ): Ngân hàng kinh doanh hiệu quả kém.

Nếu bạn đang có ý định đầu tư vào cổ phiếu ngành ngân hàng, hãy chú ý đến chỉ số NIM trong BCTC của ngân hàng mà bạn đang quan tâm. Đây là cơ sở để xem xét liệu cổ phiếu của ngân hàng đó có triển vọng trong tương lai hay không.

III. Ý nghĩa của chỉ số NIM trong ngân hàng

NIM thể hiện mức độ hiệu suất của ngân hàng trong việc quản lý lãi suất. Mức NIM cao hơn thường cho thấy ngân hàng có khả năng tạo ra lợi nhuận lớn từ hoạt động lãi suất.

NIM phản ánh nỗ lực duy trì sự tăng trưởng của các nguồn thu (chính là lãi vay) so với mức tăng của khoản chi phí (chính là lãi tiền gửi) của ban quản trị ngân hàng có tốt hay không.

Do NIM bị ảnh hưởng bởi quy mô, uy tín, thương hiệu, lãi suất, khách hàng, mô hình kinh doanh của các ngân hàng nên chỉ số NIM của mỗi ngân hàng sẽ có sự chênh lệch. Nhưng bản chất thì NIM vẫn thể hiện khả năng sinh lời và hiệu quả hoạt động của ngân hàng.

NIM cũng là một thước đo về khả năng quản lý rủi ro lãi suất. Một NIM ổn định có thể chỉ ra rằng ngân hàng có khả năng quản lý rủi ro thị trường tốt.

Đa phần chỉ số NIM dương được đánh giá cao hơn NIM âm. NIM dương đồng nghĩa với thu nhập từ việc cho vay cao hơn tiền lãi mà ngân hàng phải trả, thường là trả lãi gửi tiết kiệm. Đây là dấu hiệu cho thấy ngân hàng đang có lợi nhuận cao.

Ngược lại, NIM âm thì tiền lãi phải trả của ngân hàng lớn hơn thu nhập từ việc cho vay, ngân hàng có thể bị thua lỗ.

Chỉ số NIM cao hơn chưa chắc lợi nhuận sẽ cao hơn, có thể ngân hàng đang tập trung đầu tư vào một công cụ tài chính nào đó. NIM cao hơn chỉ thể hiện được phản ứng của ngân hàng trong việc sử dụng các công cụ tài chính để điều tiết hoạt động kinh doanh.

Khi NIM âm, ngân hàng có thể khắc phục thông qua việc sử dụng vốn trả các khoản nợ chưa thanh toán, hoặc chuyển tài sản để đầu tư vào dự án có lợi hơn.

Lợi ích của chỉ số NIM đối với ngân hàng cũng như nhà đầu tư cá nhân

IV. Cách tính hệ số NIM nhanh chóng

NIM được tính bằng cách chia lợi nhuận ròng từ lãi suất cho vay và đầu tư cho tổng số dư lưu thông hoặc tài sản lãi suất cần thanh toán (lợi nhuận ròng từ lãi suất trên tài sản trừ đi chi phí lãi suất trên nguồn vốn).

Công thức tính hệ số NIM:

NIM = (Thu nhập lãi thuần / Tài sản sinh lãi bình quân) x 100

Trong đó:

- Thu nhập lãi thuần = Chi phí lãi + Thu nhập tương tự - (chi phí lãi + chi phí tương tự)- Tài sản sinh lãi = Tiền gửi tại NHNN + Tiền gửi lại các tổ chức tài chính khác (không bao gồm dự phòng rủi ro) + Chứng khoán đầu tư (không bao gồm dự phòng giảm giá) + Khoản cho vay khách hàng (không bao gồm dự phòng rủi ro)

+ Mua nợ (không bao gồm dự phòng rủi ro)

Để tính được tài sản sinh lãi bình quân thì ta sẽ tính trung bình theo năm hoặc theo quý như sau:

- Theo Năm: Thu nhập lãi thuần tính theo năm, tài sản sinh lãi bình quân sẽ được tính bằng trung bình cộng số đầu năm và cuối năm.

- Theo (x) Quý: Thu nhập lãi thuần được tính theo (x) quý, tài sản sinh lãi bình quân được tính theo trung bình cộng của số (x) quý trên.

Công thức tính hệ số NIM nhanh chóng và chính xác

V. Tỷ lệ NIM bao nhiêu là tốt?

Không có một con số nào cụ thể cho thấy tỷ lệ NIM đó là tốt đối với tất cả các ngân hàng và tổ chức tài chính. Bởi vì tỷ lệ NIM còn phụ thuộc vào nhiều yếu tốt như điều kiện thị trường, chiến lược kinh doanh, mô hình kinh doanh, quản lý rủi ro…

Để xem tỷ lệ NIM có tốt hay không thì ta nên tiến hành so sánh NIM giữa các ngân hàng và tổ chức tài chính, lưu ý là thực hiện trong ngành hoặc giữa các đối thủ cạnh tranh với nhau. Mức NIM thấp có thể là dấu hiệu của sự hoạt động không hiệu quả trong quản lý lãi suất và cạnh tranh. Mức NIM cao hơn mức trung bình ngành có thể là một tỷ lệ NIM tốt, cho thấy ngân hàng đó đang quản lý lãi suất tốt, đạt mức độ sinh lời cao hơn các ngân hàng khác.

Ví dụ ta có bảng so sánh NIM của các ngân hàng trong năm 2021 - 2022 như sau (nguồn: BCTC)

Bạn hoàn toàn có thể so sánh tỷ lệ NIM hiện tại với quá khứ của cùng ngân hàng để đánh giá xem liệu ngân hàng đó có tạo ra lợi nhuận ổn định theo thời gian hay không.

Tuy nhiên, vẫn cần xem xét trường hợp một tỷ lệ NIM quá cao có thể đó là dấu hiệu cảnh báo cho nhà đầu tư về rủi ro tài chính của ngân hàng, do ngân hàng đó đang chấp nhận mức rủi ro cao hơn từ hoạt động cho vay để tăng doanh thu.

VI. Các yếu tố ảnh hưởng tới tỷ lệ NIM

Có nhiều yếu tố ảnh hưởng đến tỷ lệ NIM có thể kể đến như:

- Nhu cầu tiết kiệm lớn hơn khoản vay, NIM giảm, ngân hàng trả lãi nhiều hơn số tiền nhận.

- Nhu cầu về khoản vay cao hơn tiết kiệm, thì NIM tăng.

- Chi phí vốn cũng ảnh hưởng đến NIM. Khi chi phí vốn tăng, nghĩa là ngân hàng phải trả mức lãi suất cao hơn để thu hút và giữ chân khách hàng hoặc để thu hồi vốn từ các nguồn khác, khiến lợi nhuận ròng giảm và NIM bị giảm. Ngược lại, chi phí vốn giảm đi thì NIM sẽ tăng

- Khi NHNN áp dụng các chính sách tiền tệ cũng sẽ làm ảnh hưởng đến tỷ lệ NIM, do những chính sách này liên quan đến điều chỉnh lãi suất, tác động đến nhiều đến các quyết định về về như đi vay hay gửi tiết kiệm.

- Biến động lãi suất thị trường: Khi lãi suất thị trường cao, người dân sẽ ưu tiên gửi tiết kiệm để nhận phần lời lớn hơn. Việc này khiến tỷ lệ NIM bị tụt xuống. Ngược lại, khi lãi suất thấp, kích thích đi vay nhiều hơn, tỷ lệ NIM cũng tăng lên.

- Áp lực cạnh tranh trong ngành ngân hàng cũng ảnh hưởng đến NIM. Trong môi trường cạnh tranh cao, các ngân hàng có thể bị tăng cao áp lực giảm lãi suất cho vay để thu hút khách hàng, khiến lợi suất từ các khoản vay giảm, ảnh hưởng tiêu cực đến lợi nhuận ròng và NIM. Chưa kể một số chi phí như chi phí quảng cáo, chăm sóc khách hàng… cũng khiến các chi phí “đội lên” dẫn đến việc NIM giảm.

- Cấu trúc dư nợ của ngân hàng cũng ảnh hưởng đến NIM rất nhiều. Cấu trúc dư nợ quyết định tỷ lệ giữa các loại tài sản và nguồn vốn. Nếu ngân hàng có nhiều tài sản lãi suất cao hơn so với chi phí vốn, NIM có thể tăng. Ví dụ, nếu ngân hàng tập trung vào việc cung cấp các khoản vay lãi suất cao và có thể thu hút vốn từ nguồn vốn với chi phí thấp, NIM sẽ có thể tăng lên.

NIM cũng có thể bị ảnh hưởng bởi thời hạn của tài sản và nguồn vốn. Nếu thời hạn tài sản lãi suất cao hơn so với thời hạn nguồn vốn, có thể tăng cường NIM. Điều này có thể xảy ra khi ngân hàng sử dụng nguồn vốn ngắn hạn để tài trợ cho các khoản vay dài hạn hoặc đầu tư vào các tài sản có lợi suất cao.

- Chính sách quản lý rủi ro cũng có tác động đến NIM, nếu như trong môi trường biến động lãi suất mà ngân hàng có những chính sách quản lý rủi ro hiệu quả hơn thì NIM có thể được bảo toàn.

VII. Thông tin hệ số NIM tại các ngân hàng 2023

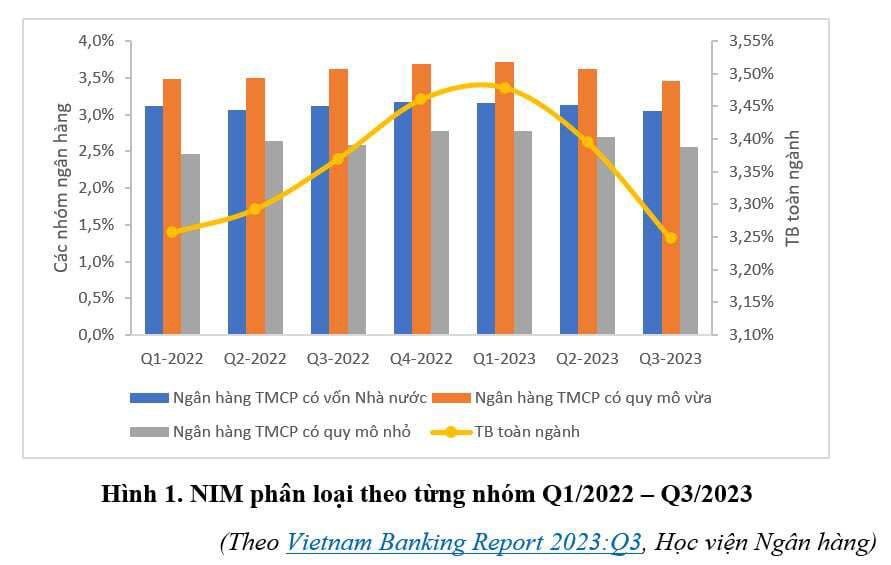

Trong quý I và quý II/2023, tăng trưởng tín dụng yếu, không có tác động nhiều đến NIM. NHNN giảm trần lãi suất tiền gửi kỳ hạn dưới 06 tháng vào cuối tháng 3 năm nay, khiến các ngân hàng cũng giảm lãi suất tiền gửi đối với tất cả các kỳ hạn.

Trong quý I, do lãi suất tiền gửi vẫn neo đậu ở mức cao nên người dân chủ yếu vẫn gửi tiền tiết kiệm, tránh vay vốn đầu tư khiến NIM giảm hơn so với thời điểm năm 2022.

9 tháng đầu năm 2023, lãi suất biến động liên tục gây ảnh hưởng đến NIM của các ngân hàng .

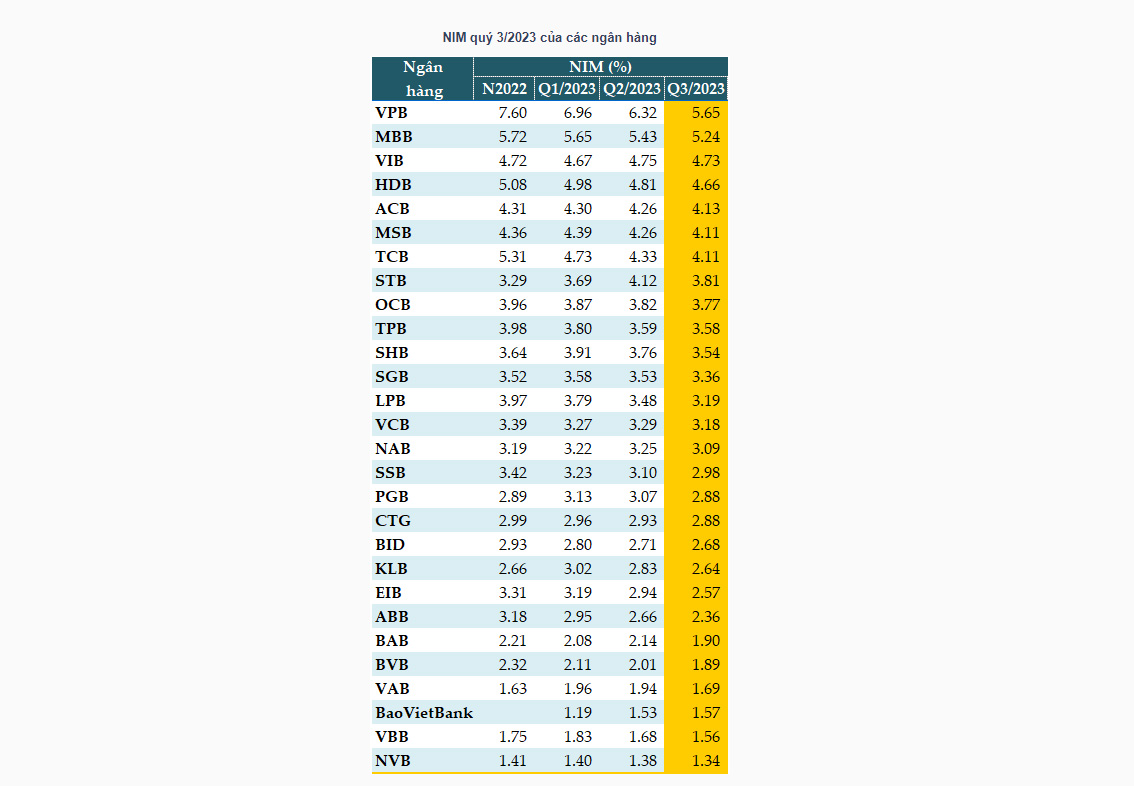

Quý III/2023 NIM tất cả các ngân hàng đều sụt giảm so với quý II.

NIM quý III/2023 của các ngân hàng

Nguồn: Vietstock

VPBank vẫn là ngân hàng có NIM cao nhất, đạt 5.65% trong quý III, sụt giảm 0.67% so với quý II và 1.31% so với quý I. Kế đến là MB Bank, với 5.24% trong quý III, sụt giảm 0.19% so với quý II. Theo sau là VIB với NIM 4.73%, HDBank có NIM là 4.66% và ACB có NIM 4.13%.

Các ngân hàng TMCP có vốn nhà nước như BIDV, VietinBank, VCB duy trì được NIM khá ổn định, tuy nhiên, vẫn có sự sụt giảm NIM từ quý I cho đến quý III.

Theo báo cáo ngành được công bố vào ngày 08/11/2023, NIM giảm do tốc độ tăng của chi phí huy động để hỗ trợ khách hàng tăng hơn tốc độ tăng lãi suất cho vay, điều này phù hợp với khuyến nghị của NHNN.

VietinBank và VIB đã tận dụng việc cho vay liên ngân hàng với tỷ trọng cao so với cùng kỳ trong cơ cấu nguồn vốn để giảm bớt chi phí vốn vì vậy đã duy trì được NIM ổn định ở mức tỷ trọng cao.

Ngân hàng Sài Gòn Thương Tín cũng không còn áp lực từ lãi dự thu nên NIM cũng tăng trưởng mạng mẽ trong năm 2023. Các ngân hàng như VPB hay TCB có tỷ trọng sở hữu trái phiếu doanh nghiệp cao thì NIM tiếp tục giảm.

Các ngân hàng kỳ vọng NIM sẽ dần phục hồi trong năm 2024 khi lãi suất tiền gửi được điều chỉnh về vùng lãi suất thấp nhanh hơn so với lãi suất các khoản cho vay và nhu cầu tín dụng cũng tăng lên theo. Đồng thời, chi phí vốn cũng giảm hơn nhờ tiền gửi chi phí thấp chiếm tỷ trọng vào trong cơ cấu nguồn vốn của các ngân hàng. Nhưng nhiều chuyên gia dự báo, NIM sẽ không thể cải thiện ngay lập tức khi mà hiện tại, nhu cầu tín dụng còn rất yếu.

Chuyên gia kinh tế Đinh Trọng Thịnh cho rằng, muốn cải thiện được NIM thì trước hết bản thân các NHTM cần nhìn nhận lại tình hình về vốn chủ sở hữu và một số yêu cầu khác để đạt chuẩn Basel III thay vì Basel II như hiện tại. Thanh khoản cũng phải đúng thời điểm và xem xét việc cho vay khi nguồn lực huy động nhiều và nhu cầu cho vay còn thấp.

Còn theo Tiến sĩ Nguyễn Hữu Huân cũng đánh giá giai đoạn hiện tại khá khó để cải thiện NIM, chỉ có thể tăng CASA lên thì NIM mới cải thiện, nhưng đây lại là chuyện nội bộ của các ngân hàng.

NIM tăng thì tốt cho các ngân hàng nhưng lại không tốt với nền kinh tế, do NIM tăng thì lãi suất cho vay cũng cao, khó kích cầu tín dụng cũng như cầu kinh tế. Còn muốn giữ nguyên lãi suất vay và NIM tăng thì chỉ còn cách thu hút thêm tiền gửi không kỳ hạn (CASA).

Như vậy, trong bối cảnh thị trường tài chính biến động, việc duy trì hoặc cải thiện NIM trở thành mục tiêu quan trọng để đảm bảo sự ổn định và bền vững của ngân hàng.

Sự hiểu biết vững chắc về NIM sẽ giúp ngành ngân hàng nắm bắt tốt các cơ hội và thách thức, từ đó xây dựng chiến lược kinh doanh chặt chẽ hơn để đối mặt với môi trường kinh tế đang biến động từng ngày. TOPI mong rằng, những thông tin về tài chính mà chúng tôi mang đến sẽ hữu ích với bạn. Chúc bạn thành công!