Báo cáo tài chính doanh nghiệp có rất nhiều mục và nội dung khiến nhiều người cảm thấy khó khăn trong việc đọc hiểu. Đọc báo cáo tài chính là một trong những kỹ năng cơ bản cho những nhà đầu tư, đựa vào việc đọc và phân tích báo cáo tài chính doanh nghiệp, các nhà đầu tư có thể xem được tình hình hoạt động kinh doanh của doanh nghiệp cũng như đưa ra dự đoán cho kết quả kinh doanh trong tương lai.

Trong bài viết, TOPI sẽ giúp các bạn đọc báo cáo tài chính của doanh nghiệp một cách nhanh chóng và hiệu quả nhất.

Báo cáo tài chính được chia thành mấy phần?

Đầu tiên, để đọc được báo cáo tài chính, bạn cần phải biết được bản báo cáo này gồm mấy phần. Theo Điều 100 của Thông tư 200/2014/TT-BTC thì một báo cáo hoàn chỉnh sẽ gồm 6 phần, trong đó:

- Báo cáo tài chính của Ban GĐ doanh nghiệp;

- Báo cáo tài chính của bên kiểm toán độc lập;

- Báo cáo kết quả hoạt động kinh doanh của doanh nghiệp được trình bày theo mẫu B02-DN;

- Bảng cân đối kế toán được trình bày theo mẫu B01-DN;

- Báo cáo lưu chuyển tiền tệ được trình bày theo mẫu B03-DN;

- Thuyết minh báo cáo tài chính được trình bày theo mẫu B09-DN.

Báo cáo tài chính cho ta thấy điều gì, hay ý nghĩa của việc đọc báo cáo tài chính là gì?

Đối với doanh nghiệp, dựa vào báo cáo tài chính, họ sẽ nắm được tình hình tài chính của công ty, điểm mạnh, điểm yếu là gì, cần cải thiện để có thể quản lý đơn vị một cách tối ưu hơn.

Đối với nhà đầu tư, báo cáo tài chính giúp họ hiểu hơn về doanh nghiệp, xác định được mức độ rủi ro và tỷ suất sinh lời để đưa ra quyết định đầu tư.

Đối với phía ngân hàng, nhìn vào báo cáo tài chính, họ có thể nắm được cơ cấu vốn của doanh nghiệp, hoạt động sản xuất kinh doanh có lời hay không, doanh thu bao nhiêu, tỷ suất lợi nhuận… để làm căn cứ xét duyệt việc cho vay.

Đối với cơ quan quản lý, báo cáo tài chính giúp các cơ quan phát hiện ra rủi ro tiềm ẩn trong doanh nghiệp, ngăn chặn những sai phạm có thể xảy ra, giúp việc quản lý doanh nghiệp tốt hơn.

.jpg)

Tìm hiểu về bảng cân đối kế toán của doanh nghiệp

I. Đọc ý kiến của kiểm toán viên

Bước đầu tiên, bạn cần xem ý kiến của kiểm toán viên trước. Đây là nội dung quan trọng khi bắt đầu đọc báo cáo tài chính để xác định tính trung thực của bản báo cáo và các vấn đề được bổ sung.

Ý kiến kiểm toán viên được chia thành 4 ý kiến:

Chấp nhận toàn phần có nghĩa là kiểm toán viên đồng ý rằng báo cáo tài chính phản ánh tình hình trung thực, hợp ký, không có gì sai sót;

Ngoại trừ có nghĩa là kiểm toán viên không thể thu thập đủ dữ kiện để xác thực một vài thông tin của báo cáo tài chính, hoặc một số thông tin bị thiếu, không rõ ràng;

Không chấp nhận có nghĩa là kiểm toán viên xét thấy báo cáo không trung thực;

Từ chối có nghĩa là kiểm toán viên từ chối đưa ra ý kiến, do họ không thể thu thập đủ thông tin để kết luận liệu bản báo cáo tài chính có trung thực không.

Báo cáo tài chính rất quan trọng trong các quyết định đầu tư và hoạt động kinh doanh của doanh nghiệp

II. Hướng dẫn cách đọc bảng cân đối kế toán trong BCTC

Bảng cân đối kế toán sẽ thể hiện tình hình tài sản và nguồn vốn doanh nghiệp.

Tài sản của doanh nghiệp có tài sản ngắn hạn và tài sản dài hạn, gồm những tài sản thuộc về doanh nghiệp và có khả năng tạo ra lợi ích kinh tế cho họ. Trong tài sản ngắn hạn có tiền, các khoản tương đương tiền, các khoản phải thu và hàng tồn kho. Trong tài sản dài hạn có tài sản cố định hữu hình và vô hình.

Báo cáo kết quả hoạt động kinh doanh của doanh nghiệp ảnh hương lớn tới quyết định đầu tư

Nguồn vốn của doanh nghiệp là giá trị tạo nên tài sản, gồm nợ phải trả và vốn chủ sở hữu. Nợ phải trả là nghĩa vụ tài chính của doanh nghiệp với bên đối tác, người lao động, Nhà nước. Vốn chủ sở hữu là nguồn vốn của doanh nghiệp, trong đó phải kể đến khoản lợi nhuận chưa được phân phối, các quỹ của doanh nghiệp, vốn chủ sở hữu.

Trong bảng cân đối kế toán, cần lưu ý hai tài khoản là tài khoản 131 (phải thu khách hàng) và tài khoản 331 (phải trả người bán). Lưu ý:

Nếu tài khoản 131 và tài khoản 331 đều giảm so với cùng kỳ thì đây là tín hiệu tốt;

Tài khoản 131 không nên chiếm tỷ trọng quá lớn trong phần tài sản và tài khoản 331 không nên chiếm tỷ trọng quá lớn trong phần nguồn vốn.

Thông qua quá trình tổng hợp và phân tích các chỉ số tài chính dựa trên dữ liệu trên bảng cân đối kế toán, một vài thông tin liên quan đến khả năng thanh toán, các chỉ số liên quan đến vòng quay vốn lưu động, cân đối tài chính được thể hiện rõ

1. Chỉ số thanh toán hiện hành

- Công thức tính:

Chỉ số thanh toán hiện hành = Tài sản ngắn hạn/Nợ ngắn hạn

Công thức tính chỉ số thanh toán hiện hành nhanh chóng và chính xác

- Ý nghĩa của chỉ số:

Phản ánh khả năng doanh nghiệp có thể dùng các tài sản ngắn hạn (tiền, tương đương tiền, phải thu ngắn hạn…) để đáp ứng các nghĩa vụ nợ ngắn hạn của mình.

Chỉ số thanh toán hiện hành càng cao thì khả năng hoàn thành các nghĩa vụ nợ ngắn hạn sẽ càng tốt.

Chỉ số thanh toán hiện hành nhỏ hơn 1 phản ánh khả năng hoàn thành các nghĩa cụ nợ ngắn hạn thấp nhưng không ngụ ý công ty đang ở trong trạng thái tài chính tiêu cực, có nguy cơ phá sản do công ty có thể huy động thêm vốn lưu động từ nhiều nguồn khác nhau.

Chỉ số thanh toán hiện hành lớn hơn 1 nhiều phản ánh khả năng hoàn thành các nghĩa vụ nợ ngắn hạn cao, tuy nhiên cần kết hợp phân tích thêm các chỉ số liên quan tới hiệu quả sử dụng tài sản để đưa ra kết luận về liệu doanh nghiệp có đang dư thừa nguồn lực và không sử dụng tài sản hiệu quả không

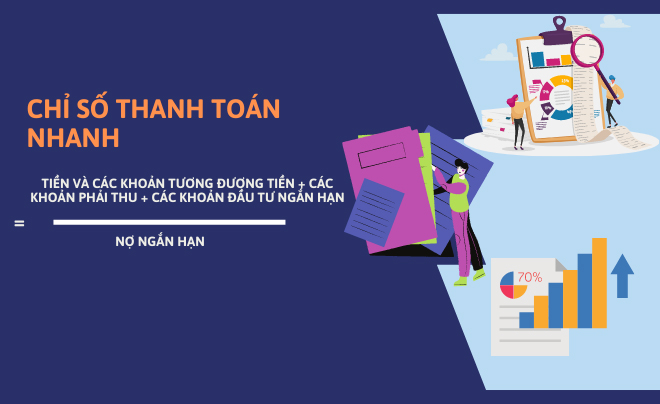

2. Chỉ số thanh toán nhanh

- Công thức tính:

Chỉ số thanh toán nhanh = (Tiền và các khoản tương đương tiền+các khoản phải thu+các khoản đầu tư ngắn hạn)/(Nợ ngắn hạn)

Công thức tính chỉ số thanh toán nhanh

- Ý nghĩa của chỉ số: Phản ánh khả năng doanh nghiệp có thể sử dụng các tài sản có tính thanh khoản cao nhất trong tài sản ngắn hạn mà không phải thanh lý hàng tồn kho hay không.

Chỉ số thanh toán nhanh nếu nhỏ hơn 1 sẽ thể hiện khả năng thanh toán các khoản nợ ngắn hạn ở mức thấp, ngoài ra nếu kết quả nhỏ hơn nhiều chỉ số thanh toán hiện hành thì có hàm ý là doanh nghiệp đang trữ quá nhiều hàng tồn kho. Đối với các doanh nghiệp bán lẻ, điều này sẽ ảnh hưởng lớn tới tình hình kinh doanh và tiến độ quay vòng vốn của doanh nghiệp

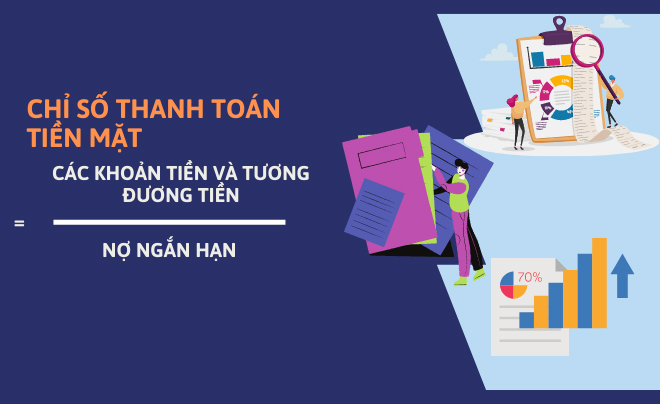

3. Chỉ số thanh toán tiền mặt

- Công thức tính:

Chỉ số thanh toán tiền mặt = (Các khoản tiền và tương đương tiền)/(Nợ ngắn hạn)

Công thức tính chỉ số thanh toán tiền mặt trong báo cáo tài chính

- Ý nghĩa của chỉ số: Phản ánh khả năng thanh toán các khoản nợ của doanh nghiệp bằng tiền & tương đương tiền.

Thông thường, chỉ số thanh toán tiền mặt nên được duy trì ở mức vừa phải (tùy thuộc vào đặc điểm tốc độ quay vòng vốn của doanh nghiệp), để tránh tình trạng lãng phí tiền mặt

4. Chỉ số vòng quay các khoản phải thu

- Công thức tính:

Vòng quay các khoản phải thu = Doanh số thuần hàng năm/((Các khoản phải thu còn lại trong báo cáo của năm trước và các khoản phải thu năm nay))/2

- Ý nghĩa của chỉ số: Phản ánh chính sách thu hiệu quả của doanh nghiệp đối với khách hàng/bạn hàng.

Chỉ số vòng quay càng cao ngụ ý thời gian doanh nghiệp thu hồi được vốn càng nhanh. Khi so sánh chỉ số này giữa các doanh nghiệp cùng ngành, dễ dàng nhận thấy có nên điều chỉnh chính sách cho mua nợ để duy trì/gia tăng mức độ cạnh tranh giữa các đối thủ bằng cách điều chỉnh chính sách tín dụng, kéo dài thời gian người mua thanh toán tiền hàng.

Tuy nhiên đồng thời khi xem xét xu hướng thay đổi của chỉ số này, doanh nghiệp có thể kịp thời điều chỉnh chính sách thu hồi hiệu quả hơn, đẩy nhanh vòng quay vốn nhằm thu hồi vốn kịp thời

5. Chỉ số số ngày bình quân vòng quay khoản phải thu

- Công thức tính:

Số ngày trung bình = 365 / Vòng quay các khoản phải thu

- Ý nghĩa của chỉ số: Quy đổi dữ kiện về vòng quay khoản phải thu thành số ngày trung bình mà doanh nghiệp thu được tiền của khách hàng, điều này góp phần điều chỉnh chính sách tín dụng của bộ phận kinh doanh và thu hồi công nợ, đẩy mạnh hiệu quả kinh doanh của doanh nghiệp

6. Chỉ số vòng quay hàng tồn kho

- Công thức tính:

Vòng quay hàng tồn kho = giá vốn hàng bán/ (Hàng tồn kho trong báo cáo năm trước + hàng tồn kho năm nay)/2

- Ý nghĩa của chỉ số: Phản ánh hiệu quả của chính sách kiểm soát hàng tồn kho mà doanh nghiệp áp dụng

Chỉ số này càng cao thì ngụ ý chính sách quản lý hàng tồn kho đang phát huy hiệu quả tốt, điều này sẽ thúc đẩy vòng quay thu hồi vốn nhanh hơn và sẽ giảm thiểu rủi ro suy giảm giá trị hàng tồn kho.

7. Chỉ số số ngày bình quân vòng quay hàng tồn kho

- Công thức tính:

Số ngày bình quân vòng quay hàng tồn kho = 365/ Vòng quay hàng tồn kho

- Ý nghĩa của chỉ số: Quy đổi dữ kiện về vòng quay khoản phải thu thành số ngày trung bình mà doanh nghiệp thu được tiền của khách hàng, điều này góp phần điều chỉnh chính sách tín dụng của bộ phận kinh doanh và thu hồi công nợ, đẩy mạnh hiệu quả kinh doanh của doanh nghiệp

8. Chỉ số vòng quay các khoản phải trả

- Công thức tính:

Vòng quay các khoản phải trả = Giá vốn hàng bán+hàng tồn kho cuối kỳ - Hàng tồn kho đầu kỳ/ (Phải trả trong báo cáo năm trước + phải trả năm nay)/2

- Ý nghĩa của chỉ số: Phản ánh hiệu quả của chính sách tín dụng, thu hồi công nợ của doanh nghiệp, đặc biệt liên quan đến khả năng thanh toán nghĩa vụ nợ của doanh nghiệp.

Chỉ số này nên được doanh nghiệp duy trì ở mức phù hợp với đặc tính kinh doanh của doanh nghiệp, liên quan đến tốc độ quay vòng vốn và khả năng đàm phán Chỉ số này cho biết doanh nghiệp đã sử dụng chính sách tín dụng của nhà cung cấp như thế nào. Chỉ số vòng quay các khoản phải trả quá thấp có thể ảnh hưởng không tốt đến xếp hạng tín dụng của doanh nghiệp.

9. Chỉ số số ngày bình quân vòng quay các khoản phải trả

- Công thức tính:

Số ngày bình quân vòng quay các khoản phải trả = 365/ Vòng quay các khoản phải trả

- Ý nghĩa của chỉ số: Quy đổi dữ kiện về vòng quay khoản phải trả thành số ngày trung bình mà doanh nghiệp thu được tiền của khách hàng, điều này góp phần điều chỉnh chính sách tín dụng của bộ phận kinh doanh và thu hồi công nợ, đẩy mạnh hiệu quả kinh doanh của doanh nghiệp

III. Hướng dẫn cách đọc báo cáo kết quả hoạt động kinh doanh của doanh nghiệp

Để đọc hiểu báo cáo kết quả hoạt động kinh doanh, đầu tiên người đọc cần tách riêng chi phí và doanh thu. Tiếp theo, tính tỷ trọng từng khoản doanh thu trên tổng doanh thu, cũng như tỷ trọng từng khoản chi phí trên tổng chi phí, xem có sự thay đổi nào hay không.

Bảng báo cáo kết quả hoạt động kinh doanh sẽ thể hiện kết quả hoạt động kinh doanh của doanh nghiệp, trong đó ghi nhận thông số cụ thể của doanh thu, chi phí, lợi nhuận và các khoản thuế phải nộp.

Báo cáo lưu chuyển tiền tệ cung cấp các thông tin cần thiết về dòng tiền

Các khoản trên sẽ được tính lần lượt theo hoạt động kinh doanh chính, tới các hoạt động tài chính và các hoạt động khác. Lợi nhuận trước thuế bằng tổng lợi nhuận từ hoạt động kinh doanh cộng với lợi nhuận khác. Lợi nhuận sau thuế sẽ bằng lợi nhuận trước thuế trừ đi các khoản thuế phải nộp.

Lưu ý, lợi nhuận từ hoạt động kinh doanh sẽ cao hơn lợi nhuận khác do doanh thu khác và chi phí khác thường phát sinh chủ yếu từ các hoạt động bất thường như bồi thường hợp đồng hay thanh lý tài sản. Nếu như lợi nhuận khác lớn hơn lợi nhuận từ hoạt động kinh doanh thì cần kiểm tra lại nguyên nhân vì sao lại thế.

Tất cả các biến động nào trong doanh thu, chi phí và giá vốn đều nên xem xét nguyên nhân rõ ràng để có hướng điều chỉnh cần thiết.

Người đọc báo cáo tài chính nên tổng hợp và phân tích các chỉ số sau để có được tầm nhìn bao quát về kết quả hoạt động kinh doanh của doanh nghiệp

.jpg)

Đọc báo cáo kết quả hoạt động kinh doanh của doanh nghiệp chính xác

1. Tỷ lệ tăng trưởng doanh thu quý/năm (%)

- Công thức tính:

((Doanh thu kỳ N – Doanh thu kỳ N-1) / Doanh thu kỳ N-1)*100

- Ý nghĩa công thức: Các phân tích về tăng trưởng doanh thu có thể được thực hiện định kỳ hàng quý/năm thậm chí hàng tháng để phục vụ mục tiêu quản trị của chủ doanh nghiệp. Nhìn nhận về tỷ lệ này đem lại tầm nhìn phát triển cho doanh nghiệp đồng, tỷ lệ này càng cao ngụ ý về kết quả kinh doanh có cải thiện càng tốt.

Đặc biệt, chỉ số này tăng trưởng dương trong một thời gian dài (3-5 năm liên tiếp) có ý nghĩa lớn đối với doanh nghiệp, chứng tỏ một phần doanh nghiệp có mô hình kinh doanh cạnh tranh và vượt trội

Trong nhiều trường hợp, tăng trưởng tổng doanh thu nên được phân tích song hành cùng tăng trưởng tổng tài sản để có nhận định xác đáng đối với hiệu quả kinh doanh của doanh nghiệp

2. Tỷ lệ tăng trưởng lợi nhuận thuần từ hoạt động sản xuất kinh doanh quý/năm (%)

- Công thức tính:

((Lợi nhuận thuần hoạt động sản xuất kinh doanh kỳ N – Lợi nhuận thuần hoạt động sản xuất kinh doanh kỳ N-11) / Lợi nhuận thuần từ hoạt động sản xuất kinh doanh kỳ N-1)X100%

- Ý nghĩa của chỉ số: Song hành cùng với tỷ lệ tăng trưởng doanh thu quý/năm (%) ở trên, chỉ số này giúp chủ doanh nghiệp định hình tăng trưởng cấu phần kinh doanh chính của doanh nghiệp.

Trong nhiều trường hợp, có nhiều doanh nghiệp thường dễ bị hấp dẫn bởi các hoạt động kinh tế khác ngoài cấu phần sản xuất kinh doanh chính đề ra ban đầu của chủ doanh nghiệp mà bỏ qua củng cố doanh thu cốt lõi.

Điều này khi được phân tích trong một xu hướng 1-3 năm sẽ giúp doanh nghiệp định hình lại chiến lược kinh doanh và kịp thời ngăn chặn các rủi ro kinh doanh thua lỗ trái ngành không đáng có. Đối với nhà đầu tư, việc theo dõi chỉ số này giúp nhà đầu tư nhận định các doanh nghiệp phát triển bền bỉ để có được quyết định đầu tư đúng đắn

3. Vòng quay tổng tài sản (lần)

- Công thức tính:

Doanh thu thuần / Tổng tài sản bình quân

Trong đó:

Tổng tài sản bình quân bằng = (Tổng Tài sản kỳ này + Tổng Tài sản kỳ trước)/2

- Ý nghĩa của chỉ số: Đánh giá khả năng sinh lời của tổng tài sản hiện có, cụ thể, cần bao nhiêu đồng tài sản mới tạo ra được một đồng doanh thu. So với trung bình ngành, nếu doanh nghiệp có chỉ số này ở mức cao hơn thì ngụ ý doanh nghiệp cần cải thiện cách thức sử dụng tài sản đề sinh lời tốt hơn.

Ngoài ra, chủ doanh nghiệp còn có thể phân tích theo chuỗi thời gian, quý này so với quý trước, năm nay so với năm trước để nhận định sự cải thiện trong sản xuất kinh doanh. Thông thường quy trình quản trị vốn, đặc biệt là vốn lưu động sẽ có ảnh hưởng tức thì cải thiện chỉ số này.

Đặc biệt, chỉ số này có sự khác biệt về ngành nghề và yêu cầu về vốn/tài sản, do đó, nhà đầu tư có thể so sánh tương đối giữa các doanh nghiệp với nhau và kết quả của chỉ số quý trước/quý này để đưa ra quyết định đầu tư

4. Tỷ suất lợi nhuận trên tổng tài sản (ROA)

- Công thức tính:

Lợi nhuận sau thuế / Tổng tài sản bình quân

Trong đó, tổng tài sản bình quân bằng= (Tổng tài sản kỳ trước + Tổng tài sản kỳ này)/2

- Ý nghĩa của chỉ số: Hỗ trợ đánh giá mức độ sinh lời của tổng tài sản/tổng nguồn vốn, cụ thể phản ánh hiệu quả sử dụng tài sản/nguồn vốn tạo ra được lợi nhuận như thế nào. Chỉ số này càng thấp càng ngụ ý doanh nghiệp đang sử dụng tài sản đầu tư vào sản xuất kinh doanh đem lại hiệu quả kém, hỗ trợ chủ doanh nghiệp thiết lập các điều chỉnh trong chính sách để cải thiện hiệu quả hoạt động

5. Tỷ suất lợi nhuận trên doanh thu (ROS)

- Công thức tính:

Lợi nhuận sau thuế/Doanh thu thuần

- Ý nghĩa của chỉ số: Phản ánh tính cạnh tranh thông qua cung cấp thông tin về mỗi đồng doanh thu doanh nghiệp thu lại thì có bao nhiêu đồng lợi nhuận ròng.

6. Tỷ suất lợi nhuận trên vốn chủ sở hữu (ROE)

- Công thức tính:

Lợi nhuận sau thuế/(Vốn chủ sở hữu kỳ trước + Vốn chủ sở hữu kỳ này)/2

- Ý nghĩa của chỉ số: Đánh giá tương đối hiệu quả sử dụng nguồn vốn, cung cấp thông tin để doanh nghiệp có cơ sở điều chỉnh tỷ trọng vốn vay & vốn chủ để dần đạt mức cơ cấu vốn tối ưu.

IV. Hướng dẫn cách đọc báo cáo lưu chuyển tiền tệ trong BCTC

Để đọc hiểu được báo cáo lưu chuyển tiền tệ, đầu tiên, xem xét các khoản thu chi từng hạng mục, sau đó tính tỉ trọng và sự thay đổi của các khoản thu chi cho từng hoạt động, để từ đó tìm nguyên nhân của sự thay đổi đó.

Báo cáo lưu chuyển tiền tệ sẽ phản ánh tình trạng thu chi thực tế của doanh nghiệp trong kỳ, luân chuyển tiền vốn ra sao. Hoạt động của dòng tiền sẽ được ghi thành 3 nhóm:

Nhóm thứ 1 là dòng tiền đến từ hoạt động kinh doanh với các đối tượng liên quan gồm khách hàng, nhà cung cấp, người lao động, cơ quan Nhà nước, các khoản mục như thanh toán cho nhà cung cấp, phải thu khách hàng, nộp thuế, thanh toán cho người lao động…

Nhóm thứ 2 là dòng tiền đến từ các hoạt động đầu tư chẳng hạn như đầu tư, mua sắm trang thiết bị, thanh lý tài sản cổ định…

Nhóm thứ 3 là dòng tiền đến từ hoạt động tài chính chẳng hạn các khoản nợ vay, sự tăng giảm của vốn chủ sở hữu.

Trong quá trình đọc báo cáo lưu chuyển tiền tệ, cần lưu ý những điều như sau:

Dòng tiền nhóm thứ 2 và nhóm thứ 3 bản chất là nếu tăng ở kỳ hiện tại thì giảm ở kỳ tương lai hoặc giảm ở kỳ hiện tại sẽ tăng ở kỳ tương lai.

Dòng tiền nhóm thứ 1 là dòng tiền thể hiện hiệu quả thực tế của doanh nghiệp, nếu có sự tăng trưởng đều đặn là tốt nhất.

Nếu thấy tiền và các khoản tương đương tiền bị giảm vào cuối kỳ thì không nên lo lắng quá, có thể do doanh nghiệp đã dùng dể thanh toán các khoản vay trước đó làm phần tiền giảm xuống.

Thuyết minh về báo cáo tài chính

Người đọc báo cáo tài chính nên tổng hợp và phân tích các chỉ số sau để có được tầm nhìn bao quát về dòng tiền thu/chi của doanh nghiệp

1. Dòng tiền thu từ hoạt động kinh doanh (%)

- Công thức tính:

Lưu chuyển tiền từ hoạt động kinh doanh/Tổng lưu chuyển tiền từ cả ba hoạt động *100%

- Ý nghĩa của chỉ số: Trong nhiều trường hợp, chỉ tiêu này ngụ ý nhiều về kết quả hoạt động kinh doanh của doanh nghiệp đang suôn sẻ hay đình trệ. Dòng tiền kinh doanh chiếm vị trí quan trọng hàng đầu, là thước đo cuối cùng cho mọi động thái chuyển mình của doanh nghiệp. Dòng tiền kinh doanh dương liên tục trong nhiều năm phần lớn phản ánh khả năng tạo ra dòng tiền thực tốt của doanh nghiệp

– Và cuối cùng là tính dòng tiền chi từ hoạt động kinh doanh của doanh nghiệp, tỷ số này sẽ giúp bạn so sánh được tình hình sử dụng tiền trong hoạt động kinh doanh với tổng số tiền mà công ty sử dụng vào các hoạt động.

2. Dòng tiền chi từ hoạt động kinh doanh (%)

- Công thức tính:

Dòng tiền chi từ hoạt động kinh doanh/Tổng dòng tiền chi từ các hoạt động *100%

- Ý nghĩa của chỉ số: Trong nhiều trường hợp, chỉ số này càng lớn không ngụ ý doanh nghiệp đang hoạt động kinh doanh tốt, tuy nhiên phản ánh hoạt động cốt lõi của doanh nghiệp

Người đọc có thể áp dụng hai chỉ số này tương tự đối với dòng tiền từ hai hoạt động còn lại và đưa ra bảng tổng hợp điểm mạnh/điểm yếu, điểm tập trung của dòng tiền doanh nghiệp.

V. Hướng dẫn cách đọc thuyết minh báo cáo tài chính

Các nội dung của bản thuyết minh báo cáo tài chính gồm đặc điểm hoạt động của công ty, kỳ kết toán và đơn vị tiền tệ được sử dụng trong kỳ, các chuẩn mực kế toán và chế độ kế toán có sử dụng trong kỳ, các chính sách kế toán áp dụng và các thông tin bổ sung cho các mục trong bảng cân đối kế toán, trong báo cáo kết quả kinh doanh và báo cáo lưu chuyển tiền tệ.

Sau khi đọc hiểu được báo cáo tài chính thì người đọc cần phải phân tích được khả năng thực hiện nghĩa vụ thanh toán của doanh nghiệp, đòn bẩy tài chính của họ. Có thể đánh giá được khả năng sinh lời và hiệu quả trong quá trình hoạt động, cũng như đánh giá năng lực tài chính và chất lượng dòng tiền.

Một số lưu ý trong quá trình đọc báo cáo tài chính

Nếu thấy các dấu hiệu sau trên báo cáo tài chính thì chứng tỏ tình hình hoạt động của doanh nghiệp đang không ổn định:

- Nếu tỷ lệ nợ trên vốn chủ sở hữu tăng thì doanh nghiệp có thể đang nợ nhiều hơn so với số tài sản đang có, tỷ lệ nợ này vượt quá 100% là một con số đáng báo động;

- Doanh thu có sự sụt giảm liên tục có nghĩa là hoạt động kinh doanh của công ty không mang lại hiệu quả, cần có biện pháp cải thiện tình trạng này;

- Dòng tiền lưu chuyển không đều có thể là thực tế việc lưu chuyển tiền này khác với những gì đã ghi chép;

- Nếu khoản phải thu và hàng tồn kho đều tăng thì doanh nghiệp có thể đang đặt cược vào những khoản tiền không đem lại lợi nhuận cho họ;

- Cổ phiếu được phát hành một cách liên tục sẽ khiến giá trị của công ty bị “pha loãng” dẫn tới việc rất có thể cổ phiếu của công ty cũng sẽ bị rớt giá.

- Nếu thấy nợ vay cao hơn tài sản đảm bảo thì cho thấy dấu hiệu công ty đang sử dụng đòn bẩy quá mức;

- Biên lợi nhuận gộp giảm cũng là một dấu hiệu cho thấy tình hình kinh doanh không được tốt.

Trên đây TOPI đã hướng dẫn bạn cách đọc báo cáo tài chính nhanh và hiệu quả nhất. Hi vọng qua bài viết các nhà đầu tư đã có thể thực hành và đọc hiểu được báo cáo tài chính của doanh nghiệp và đưa ra hướng đầu tư phù hợp nhất với mình.