Margin là một công cụ tài chính giúp nhà đầu tư có cơ hội thu về lợi nhuận tăng gấp bội nhưng cũng đẩy nhà đầu tư vào thế “cháy túi” nếu không biết cách sử dụng. Tỷ phú Warren Buffett cũng nhiều lần cảnh báo về mức độ mạo hiểm khi dùng margin trong đầu tư chứng khoán. Vậy chính xác margin là gì, sử dụng như thế nào mới hiệu quả, cùng tìm hiểu với TOPI ngay nhé!

I. Margin là gì?

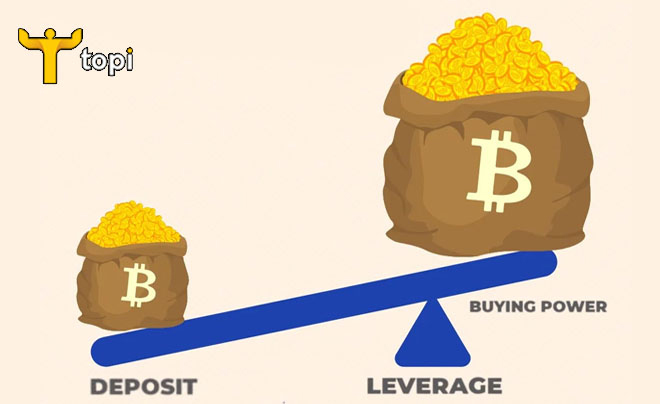

Margin (giao dịch ký quỹ) là việc nhà đầu tư ký một hợp đồng vay tiền với công ty chứng khoán để có đủ nguồn vốn thực hiện các giao dịch mua cổ phiếu như mong muốn.

Margin là một dạng đòn bẩy tài chính mà trong đó, nhà đầu tư có thể dùng cổ phiếu trong danh mục đầu tư của mình để thế chấp và vay thêm tiền từ các công ty chứng khoán. Việc này giúp họ tối ưu được nguồn vốn sẵn có và gia tăng cơ hội kiếm lợi nhuận lên gấp bội.

.jpg)

Margin là một trong những đòn bẩy tài chính quan trọng trong chứng khoán

Vậy nhà đầu tư được vay bao nhiêu tiền, với tỷ lệ đòn bẩy là bao nhiêu?

Số tiền mà nhà đầu tư được vay sẽ phụ thuộc vào cổ phiếu họ đang nắm giữ theo từng thời điểm, và tỷ lệ đòn bẩy cũng khác nhau.

Với các cổ phiếu thuộc hàng top của thị trường thì nhà đầu tư được vay với tỷ lệ đòn bẩy là 50%, tức tối đa là 1:2 (theo quy định của Uỷ ban Chứng khoán Nhà nước). Tuy nhiên, một số công ty chứng khoán có thể cho phép nhà đầu tư vay với tỷ lệ đòn bẩy cao hơn là 1:3 hay 1:4 nếu cổ phiếu mà nhà đầu tư mua là cổ phiếu cực tốt, và họ có thể kiểm soát được rủi ro.

Có phải cổ phiếu nào cũng được vay margin không?

Không phải cổ phiếu nào cũng được vay margin. Mỗi công ty chứng khoán sẽ có một danh sách các cổ phiếu họ chấp nhận cho nhà đầu tư sử dụng margin.

Vay margin có tính lãi suất không?

Vì margin tương tự như một khoản vay cho nên chắc chắn sẽ có lãi suất. Tuỳ thuộc vào từng thời điểm mà công ty chứng khoán sẽ có quy định về lãi suất margin khác nhau. Và lãi suất margin thường tính theo ngày, dao động từ 9% - 14% ở thời điểm hiện tại. Nhà đầu tư hoàn toàn có thể thương lượng mức lãi suất margin với công ty chứng khoán.

II. Vai trò của Margin trong đầu tư

Margin đóng vai trò khá quan trọng trong các giao dịch chứng khoán, cụ thể là:

- Margin cho phép nhà đầu tư tăng cường khả năng mua, tức là có thể mua được nhiều cổ phiếu hơn so với số tiền thực sự họ có;

- Tăng lợi nhuận tiềm năng trong trường hợp giá cổ phiếu tăng trưởng tốt;

- Giúp đa dạng hoá danh mục đầu tư mà không cần tăng lượng vốn tự có.

Dùng Margin khéo léo sẽ giúp nhà đầu tư thu về gấp đôi lợi nhuận

Thị trường sẽ ra sao khi nhà đầu tư sử dụng margin?

Sử dụng margin trong đầu tư làm tăng khối lượng giao dịch trên thị trường chứng khoán, một lượng lớn nguồn vốn được đổ về khiến thị trường có khả năng tăng trưởng tốt, giao dịch trở nên sôi động hơn.

Khi thị trường đang ở trong xu hướng tăng, cổ phiếu tăng giá song song với việc nhà đầu tư sử dụng margin sẽ giúp họ mang về lợi nhuận đáng kể, khiến giá trị tài sản ròng tăng lên nhanh chóng. Nhưng nếu cổ phiếu giảm giá và vẫn sử dụng margin thì giá trị tài sản ròng có thể “bốc hơi” nhanh chóng, tương đương với tỷ lệ đòn bẩy mà bạn đang sử dụng. Chẳng hạn, bạn sử dụng tỷ lệ vay margin là 1:2 thì lỗ gấp đôi, 1:3 thì lỗ gấp ba, càng cao thì lỗ càng lớn. Tới một mức quy định, nhà đầu tư sẽ bị công ty chứng khoán yêu cầu phải thực hiện việc bổ sung thêm tài sản đảm bảo bằng tiền hoặc cổ phiếu, nếu không họ buộc phải bán bớt cổ phiếu để giảm tiền vay và đưa tỷ lệ đòn bẩy về đúng như quy định.

III. Các khái niệm liên quan đến margin

Khi sử dụng margin, bạn sẽ gặp một số thuật ngữ như full margin, call margin, margin level. Vậy chúng là gì?

- Full margin là việc nhà đầu tư sử dụng tối đa tỷ lệ ký quỹ để mua cổ phiếu như mong muốn. Tỷ lệ ký quỹ tối đa theo quy định của Uỷ ban Chứng khoán Nhà nước là 1:2. Khi áp dụng full margin, nhà đầu tư phải theo dõi sát sao những biến động của thị trường, nếu không kịp cắt lỗ khi thị trường giảm giá thì nguy cơ cháy tài khoản là rất cao.

- Call margin - lệnh gọi ký quỹ là yêu cầu gia tăng tài sản đảm bảo từ phía công ty chứng khoán với nhà đầu tư, thông qua việc bổ sung thêm tiền hoặc thêm cổ phiếu để tỷ lệ vay margin ở mức an toàn đúng theo quy định.

Tỷ lệ vay margin được tính theo công thức:

Tỷ lệ vay margin = Tài sản ròng của nhà đầu tư/Tổng giá trị danh mục đầu tư

Trong đó, Tài sản ròng = Tổng giá trị danh mục đầu tư tính theo giá thị trường - Tổng giá trị khoản vay cả gốc lẫn lãi.

- Margin level là hạn mức tối đa mà công ty chứng khoán cho nhà đầu tư vay.

Khi công ty chứng khoán không còn đủ điều kiện để cung cấp dịch vụ vay ký quỹ cần dừng ngay việc ký mới, gia hạn hợp đồng và báo cáo bằng văn bản cho Ủy ban Chứng khoán Nhà nước trong vòng 48 giờ. Ủy ban Chứng khoán Nhà nước sẽ ban hành hướng dẫn hoạt động ký quỹ và có quyền tạm ngưng các giao dịch ký quỹ tại công ty đó nhằm ổn định thị trường.

IV. Các quy định về vay margin

Để thực hiện các giao dịch chứng khoán ký quỹ, nhà đầu tư cần nắm được những quy định sau:

- Các công ty chứng khoán sẽ cho nhà đầu tư vay vốn để tham gia thị trường, nhưng phải đảm bảo các điều kiện cụ thể.

- Tỷ lệ ký quỹ ban đầu và tỷ lệ ký quỹ duy trì theo hợp đồng đã ký với công ty chứng khoán phải được duy trì.

Vay Margin cần tuân theo quy định của công ty và Ủy ban chứng khoán Nhà nước

Khi công ty chứng khoán không còn đủ điều kiện để cung cấp dịch vụ vay ký quỹ cần dừng ngay việc ký mới, gia hạn hợp đồng và báo cáo bằng văn bản cho Ủy ban Chứng khoán Nhà nước trong vòng 48 giờ. Ủy ban Chứng khoán Nhà nước sẽ ban hành hướng dẫn hoạt động ký quỹ và có quyền tạm ngưng các giao dịch ký quỹ tại công ty đó nhằm ổn định thị trường.

V. Ưu và nhược điểm của Margin

Sử dụng margin được ví như một con dao hai lưỡi. Trong đó:

Ưu điểm khi sử dụng margin:

- Nhà đầu tư gia tăng vốn để giao dịch cổ phiếu như mong muốn, từ đó tối đa hoá lợi nhuận;

- Nhờ có margin mà nhà đầu tư không bỏ lỡ những cơ hội đầu tư tiềm năng khi thị trường tăng trưởng;

- Thủ tục vay marin dễ dàng và nhanh chóng, sau khi ký hợp đồng giao dịch ký quỹ, nhà đầu tư có thể sử dụng ngay số tiền được vay để đặt lệnh.

Full Margin có thể đem lại lợi nhuận gấp đôi nhưng cũng tiềm ẩn nhiều rủi ro

Nhược điểm khi sử dụng margin:

- Trong trường hợp cổ phiếu không đi theo hướng kỳ vọng thì nhà đầu tư có thể nhận khoản lỗ lớn gấp nhiều lần;

- Chi phí lãi suất margin cũng làm giảm lợi nhuận thực tế hoặc tăng thiệt hại trong trường hợp thua lỗ;

- Nhà đầu tư buộc phải duy trì tỷ lệ an toàn cho tài khoản của mình khi cổ phiếu giảm giá, nếu không sẽ rơi vào tình trạng call margin (yêu cầu bán bớt cổ phiếu) hay force-sell (lệnh bán bắt buộc).

Việc thua lỗ nặng khi sử dụng margin là điều tất yếu nếu như nhà đầu tư không tính toán kỹ lưỡng về thời điểm sử dụng margin. Hãy chú ý đến khả năng tài chính của mình, mức độ hiểu biết về thị trường, cũng như các biện pháp quản trị rủi ro cho các chiến lược đầu tư để tận dụng hết mức những lợi ích mà margin mang lại.

VI. Các trường hợp không nên sử dụng Margin

Mặc dù Margin có thể giúp nhà đầu tư gia tăng lợi nhuận nhanh chóng khi giá cổ phiếu tăng nhưng cũng làm cho tài sản nhanh chóng “bốc hơi” khi cổ phiếu giảm giá. Margin giống như một con dao hai lưỡi, mà chỉ những nhà đầu tư thật sự kinh nghiệm, sẵn sàng chấp nhận rủi ro. Nhà đầu tư mới, ít kinh nghiệm và chưa thành thạo phân tích thị trường thì không nên dùng.

Chỉ nên dùng Margin - ký quỹ khi giao dịch ngắn hạn

- Nhà đầu tư mới, chưa có nhiều kinh nghiệm không nên sử dụng margin;

- Chỉ nên sử dụng margin khi đã nắm rõ các nguyên tắc phân tích thị trường, cơ chế hoạt động cũng như xu hướng thị trường diễn ra;

- Chỉ khi thấy thị trường có dấu hiệu tăng trưởng rõ ràng hãy sử dụng margin;

- Nên sử dụng margin cho những giao dịch ngắn hạn thay vì đầu tư dài hạn;

- Không sử dụng margin khi đầu tư vào các cổ phiếu biến động quá mạnh hay lợi nhuận quá thấp, chỉ nên dùng khi mua các cổ phiếu cơ bản, cổ phiếu blue-chip, có thanh khoản cao.

VII. Cách sử dụng margin hiệu quả tránh cháy tài khoản

Có 4 yếu tố chính để quyết định mức độ hiệu quả khi sử dụng margin của nhà đầu tư, đó là:

1. Chọn lọc cổ phiếu

Nhà đầu tư nên lựa chọn cổ phiếu có tính tăng trưởng tốt, cổ phiếu đang tăng giá, cổ phiếu blue-chip dẫn dắt thị trường trước khi sử dụng margin, để hạn chế phần nào rủi ro.

2. Đúng thời điểm

Tuỳ thuộc theo xu hướng thị trường mà nhà đầu tư đưa ra quyết định sử dụng margin hay không. Khi thị trường có xu hướng tăng trưởng rõ ràng thì nên dùng margin luôn, lúc xu hướng đi vào chu kỳ cuối thì nên giảm margin xuống.

3. Có chiến lược quản trị rủi ro

Luôn luôn phải có chiến lược quản trị rủi ro trong quá trình đầu tư, nhất là khi sử dụng margin. Người chơi nên xây dựng bộ quy tắc cho riêng mình, không a dua hay hùa theo tâm lý thị trường, nên có cách xử lý khi thị trường không đi theo xu hướng như mong muốn và biện pháp chốt lời, cắt lỗ có nguyên tắc.

4. Thường xuyên học hỏi, tích luỹ kiến thức đầu tư

Ngay cả nhà đầu tư dày dặn kinh nghiệm cũng có thể mắc sai lầm trong khi sử dụng margin. Việc học hỏi và tích luỹ kiến thức đầu tư là cần thiết, để nhà đầu tư có phương pháp xây dựng các chiến thuật đầu tư hiệu quả.

VIII. Tác động của Margin tới nhà đầu tư

Công cụ Margin được khá nhiều nhà đầu tư sử dụng làm đòn bẩy gia tăng lợi nhuận nhưng cũng sẽ kèm theo mức độ rủi ro cao. Vì thế, khi sử dụng Margin, bạn cần theo dõi sát sao thị trường để có hành động kịp thời.

Khi giá cổ phiếu tăng, thị trường cũng có xu hướng tăng và giá trị tài sản ròng của nhà đầu tư cũng tăng theo. Với xu hướng này, nhà đầu tư sẽ càng mua thêm nhiều cổ phiếu để tiếp tục gia tăng lợi nhuận nhanh chóng.

Ngược lại, khi giá cổ phiếu giảm, giá trị tài sản ròng của nhà đầu tư cũng giảm tương đương với tỷ lệ đòn bẩy, nếu ký quỹ tỷ lệ 1:1 thì bạn sẽ lỗ 1 lượng tương đương, tỷ lệ ký quỹ là 1:2 thì bạn lỗ gấp đôi.

Đây là 2 xu hướng thường thấy khi nhà đầu tư sử dụng đòn bẩy margin, trường hợp thứ 2 xảy ra là điều không ai muốn, tuy nhiên khi xu hướng này diễn ra, nhà đầu tư cần kịp thời bán bớt cổ phiếu hoặc bổ sung tiền mặt vào tài khoản ký quỹ nếu không muốn nhận được margin call.

IX. Những lưu ý quan trọng khi sử dụng Margin

Margin là đòn bẩy tài chính giúp nhà đầu tư mở rộng vị thế và nâng cao hiệu suất đầu tư nhưng cũng dễ dàng khiến nhà đầu tư cháy tài khoản và nhận được margin call. Nếu bạn đang có ý định vay ký quỹ để tiếp tục đầu tư chứng khoán, hãy ghi nhớ những lưu ý sau:

- Luôn sát sao theo dõi diễn biến thị trường, nắm vững phân tích kỹ thuật để dự đoán xu hướng.

- Không vay ký quỹ khi thị trường có dấu hiệu downtrend hay tăng không rõ ràng để tránh rủi ro.

- Chỉ nên vay Margin với tỷ lệ đòn bẩy là 1:0.5 hoặc 1:1 để đảm bảo kiểm soát tốt, giảm tỷ lệ rủi ro thua lỗ lớn, cháy tài khoản. Theo nhiều chuyên gia, bạn không nên sử dụng quá 1% số tiền trong tài khoản để thực hiện 1 giao dịch ký quỹ. Quy tắc này nhằm hạn chế rủi ro tài chính từ những biến động khó kiểm soát từ thị trường.

Hãy dùng Margin một cách khôn ngoan

- Chỉ nên vay margin đầu tư cho cổ phiếu thanh khoản tốt trong giao dịch ngắn hạn, không vay dài hạn để tránh thua lỗ do không bán được cổ phiếu.

- Về bản chất, vay margin là vay tiền của công ty chứng khoán để đầu tư và phải trả lãi, phí do đó chỉ nên đầu tư nếu thấy cổ phiếu thực sự có tiềm năng tăng giá.

Margin là công cụ mạnh mẽ giúp tăng cường khả năng mua và lợi nhuận tiềm năng, nhưng nó cũng đi kèm với rủi ro cao và yêu cầu quản lý cẩn thận. Nhà đầu tư cần hiểu rõ các rủi ro liên quan và có chiến lược quản lý rủi ro hiệu quả khi sử dụng margin trong đầu tư. Hy vọng những thông tin TOPI chia sẻ trên đây có thể giúp các bạn hiểu được margin là gì và tính thế nào, nên dùng khi nào hiệu quả nhất.

Để có thể trải nghiệm đầy đủ và tiện lợi những tính năng tuyệt vời mà TOPI mang đến, hãy tải ngay ứng dụng của chúng tôi. Với ứng dụng TOPI, bạn sẽ dễ dàng cập nhật thông tin tài chính ngân hàng mới nhất và khám phá nhiều nội dung về tài chính cá nhân khác. Đừng bỏ lỡ cơ hội, tải ứng dụng TOPI ngay hôm nay và bắt đầu hành trình trải nghiệm đầy thú vị!