Em xin tham gia cuộc thi “My Portfolio – Danh mục của tôi” với bài giới thiệu quá trình xây dựng và quản lý danh mục đầu tư. Mục đích chính của em khi viết bài này là có cơ hội để tự phản ánh quá trình của mình, hi vọng nhận được nhiều bình luận đóng góp của mọi người. Nếu có cơ hội (được yêu cầu, hoặc thời gian cho phép) em có thể viết cụ thể hơn nhận định, phân tích của em về mỗi cổ phiếu mà em quản lí. Tuy nhiên, mọi việc em làm đều có trên trang web này, mong mọi người có thời gian có thể xem qua (https://www.wicphilly.com/home).

Giới thiệu chung

Danh mục đầu tư của em bao gồm ~ 20 công ty vốn hóa lớn trên thị trường Mỹ, sỡ hữu các yếu tố như định giá hợp lý, bảng cân đối kế toán mạnh, định vị thị phần tiềm năng và tăng trưởng dòng tiền tốt. Em đặt tên cho quy trình quản lý danh mục của em là quy trình 3-D: Diversified, Disciplined, Dilligent (Đa dạng hóa, Kỷ luật, Kỹ lưỡng). Sau đây, em sẽ trình bày các bước xây dựng và quản lý danh mục đầu tư.

Bước 1: Xác định mục tiêu của danh mục đầu tư:

· Tầm nhìn: dài hạn (>5 năm).

· Mức độ chịu đựng rủi ro, kỳ vọng lợi nhuận: dựa trên chỉ số S&P 500 (Standard & Poor 500 – bao gồm 500 công ty có giá trị vốn hóa lớn nhất trên thị trường Mỹ). Khi chỉ số tăng, hồ sơ tăng nhiều hơn chỉ số sẽ là thành công. Khi chỉ số giảm, hồ sơ giảm ít hơn chỉ số cũng sẽ là thành công.

· Tại sao so sánh với S&P 500? Thứ nhất, em hoạt động ở thị trường Mỹ, và đây là chỉ số lớn và phổ biến nhất mà các nhà đầu tư hay tổ chức đối chiếu theo. Thứ hai, khi một người Mỹ không chuyên muốn đầu tư chứng khoán, họ sẽ được khuyên mua S&P 500 ETF theo một cách bị động. Vậy để thuyết phục nhà đầu tư theo danh mục của em, danh mục sẽ phải hoạt động tốt hơn S&P 500.

Bước 2: Lựa chọn lớp tài sản:

· Em chỉ làm mảng chứng khoán nên hồ sơ mà em quản lý chỉ bao gồm tài sản cổ phiếu chứ không bao gồm trái phiếu, vàng hay bất động sản.

· Trong lớp tài sản chứng khoán: vì danh mục đầu tư sẽ được so sánh với chỉ số S&P 500, các cổ phiếu em chọn sẽ giới hạn trong phạm vi S&P 500 (giá trị vốn hóa lớn, có lãi).

Bước 3: Phân bố danh mục đầu tư:

· Danh mục đầu tư của em được xây dựng dừa trên Học thuyết Danh mục đầu tư Hiện đại (Modern Portfolio Theory), trong đó một phần quan trọng là đa dạng hóa.

o Bình luận thêm về vấn đề đa dạng hóa: đa dạng hóa là một nghệ thuật, mọi người có thể có nhiều nhận thức khác nhau về việc này. Đối với em, đa dạng hóa để giảm rủi ro. Thực ra không có đúng sai, nhưng cũng không phải cứ mua 2 công ty khác nhau bất kỳ thì tự gọi là đa dạng hóa. Nếu hai công ty đó cùng ngành, hoặc cùng tố chất là loại cổ phiếu chưa có lãi, nợ nhiều, … thì khả năng cao hai cổ phiếu đó dao động giống nhau.

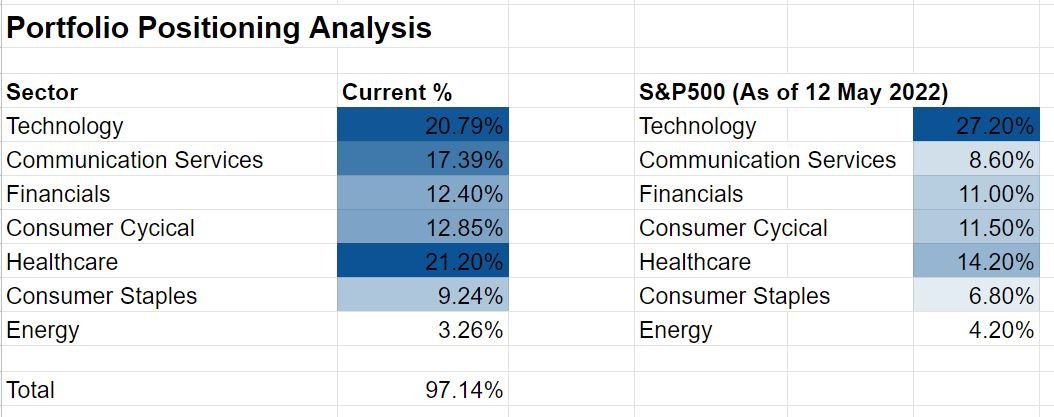

· Đầu tiên, với phương pháp xét từ trên xuống, em phân bố đa dạng danh mục đầu tư vào nhiều ngành trọng điểm của nền kinh tế. Một cách tổng thể, danh mục được thiết kế để phát triển theo đà của một nền kinh tế Mỹ có nội tại tăng trưởng bền vững (công nghiệp, công nghệ, tài chính, bán dẫn, năng lượng, vật liệu), với một số chiến lược phòng thủ trước suy thoái kinh tế (y tế, chăm sóc sức khỏe, mặt hàng tiêu dùng thiết yếu). Xem thêm ảnh đính kèm.

o Bình luận thêm về vấn đề chọn ngành: theo em, đây là bước quan trọng cần phải làm cho kĩ và chính xác mới có cơ hội vượt trội được chỉ số S&P 500. Giả sử chỉ số S&P 500 có tỉ trọng 25 – 25 – 25 - 25 là ngành công nghiệp – công nghệ - tài chính – du lịch, bỏ qua vấn đề chọn công ty cá nhân nào cụ thể, nếu danh mục cũng phân bổ 25 – 25 – 25 – 25 y hệt thì sẽ có ít cơ hội đánh bại được chỉ số vì cơ bản danh mục đang copy chỉ số. Bước này là khi nhà đầu tư đưa tầm nhìn vĩ mô của mình vào quá trình xây dựng và quản lý danh mục đầu tư, cụ thể hơn là đưa ra nhận định ngành nào sẽ gặp thuận lợi trong điều kiện kinh tế sắp tới. Em xin đưa ra 2 ví dụ cụ thể về danh mục của em trong nửa đầu năm 2022:

o Khi chiến tranh Nga – Ukraina nổ, em nhận thấy giá dầu và năng lượng vẫn sẽ tiếp tục tăng và giữ mức cao vì vấn đề thiếu nguồn cung sẽ trầm trọng hơn. Khi đó, tỉ trọng của ngành năng lượng trong S&P 500 chỉ khoảng là 3%. Vì vậy, em chủ động phân bổ danh mục để ngành năng lượng chiếm 7%. Hệ quả là các cổ phiếu năng lượng trong danh mục của em đều tăng 20 – 30%, và bây giờ tỉ trọng của ngành năng lượng trong S&P 500 đã tăng đến khoảng 5%.

o Cũng khi giá dầu tăng và tỉ lệ lạm phát cao ở mức kỉ lục, nhận định của em là Ngân hàng Trung ương sẽ phải tăng lãi suất dẫn đến rủi ro đưa nền kinh tế vào suy thoái. Vì vậy, em giữ khoảng 20% tỉ trọng trong những ngành mang tính chất phòng thủ, cụ thể là những công ty y tế, dược phẩm, tiêu dùng thiết yếu mà sản phẩm không bị ảnh hưởng nhiều bởi chu kỳ của nền kinh tế. Sự vượt trội của những cổ phiếu như Pfizer, Eli Lilly, Johnson & Johnson trong nửa đầu năm qua đã chứng minh chiến thuật của em.

· Tiếp theo là phương pháp xét từ dưới lên. Sau khi chọn xong các khối ngành, danh mục đầu tư lựa chọn các công ty tốt nhất với câu chuyện tăng trưởng rõ ràng, có bảng cân đối kế toán mạnh và định giá hợp lý.

o Em có một checklist đối với mỗi cổ phiếu khi chọn lựa chúng, tuy nhiên em không muốn nói nhiều về các phương pháp phân tích một công ty đơn thuần, vì em nhận thấy rằng trên thị trường Mỹ, đặc biệt vào thời điểm bây giờ, thì việc lựa chọn đúng ngành quan trọng hơn là chọn đúng công ty. Ai không đồng ý hoặc tò mò có thể thảo luận thêm ở dưới. Một công ty có thể ở trường hợp hàng chưa sản xuất ra kịp đã bán hết, có bảng cân đối lý tưởng, dòng tiền tự do dương nhiều tỷ đô một năm, trả cổ tức tương đương với trái phiếu 10 năm, nhưng chỉ vì thuộc ngành mà thị trường nhận định là sẽ hoạt động không tốt trong thời kì suy thoái nên cổ phiếu không thể nào ngóc đầu lên được. Ngược lại, cũng vì nỗi lo suy thoái kinh tế, thị trường sẵn sàng trả giá trên giời cho các công ty thuộc dòng phòng thủ.

Bước 4. Chủ động quản lý danh mục đầu tư

· Khi mới bắt đầu sở hữu bất kể cổ phiếu nào, danh mục của em sẽ không mua liền tay 1 lần, mà phải chia ra làm nhiều lần mua 1 cách chiến lược. Lí do là khả năng bắt được đáy trong 1 lần mua là rất thấp, vậy tại sao không mua nhiều lần để tăng xác suất? Một điều quan trọng nữa là không được mua nhiều lần ở cùng 1 giá, vì việc đó cũng chả khác gì mua 1 lần ở giá đó. Nói thật, đây cũng là một nghệ thuật, cũng khó cãi đúng cãi sai.

· Sau khi các vị trí được thiết lập đầy đủ, ngày qua ngày, em sẽ quản lý danh mục đầu tư một cách chủ động, kết hợp các phân tích cơ bản và kỹ thuật để cố gắng tối đa hóa lợi nhuận và giảm thiểu rủi ro. Ví dụ, khi một vị trí đã tăng 20%, trở nên “đắt” so với định giá căn bản của em, và theo phân tích kỹ thuật em nhận thấy đang bị “đu đỉnh,” thì em sẽ bán một phần của vị trí đó. Số tiền mặt thu được này có thể để mua lại vị trí cụ thể này khi có giá thấp hơn, hoặc một vị trí khác đang có giá hợp lí hơn.

Bước 5. Theo dõi hiệu suất đầu tư

· Tình hình danh mục được cập nhật theo từng ngày để đưa vào những quyết định về quản lý danh mục, tuy nhiên báo cáo và phân tích được viết cụ thể theo từng quý.

· Ai có nhu cầu tìm hiểu thông tin chi tiết về danh mục đầu tư của em bao gồm các cổ phiếu sở hữu, số lượng, tình trạng và phương pháp định giá có thể xem tại đây https://www.wicphilly.com/portfolio/current-holdings.

· Luận điểm đầu tư đối với mỗi cổ phiếu có thể xem tại đây https://www.wicphilly.com/portfolio/individual-stocks.

#MyPortfolio #VWA #DanhMucCuaToi #TOPI

Link bài dự thi: https://www.facebook.com/groups/CoVanTaichinhVietnam/posts/3121701724749284/